Dossier : Quel avenir de la zone Euro ?

Quel avenir en Europe ?

Le Député Sylvain Waserman a sollicité l’équipe ERMEES afin de produire une analyse sur l’avenir de la zone Euro. En effet, étant chargé de rédiger un rapport sur ce sujet, il a souhaité également intégrer une approche économique. ERMEES a alors répondu à cette demande en analysant les limites actuelles que connait la zone Euro, sur les plans des convergences réelle et sociale, les questions monétaires et financières, les enjeux budgétaires ainsi que les questions relatives au marché du travail.

Convergence

Convergence en zone €

De quelle convergence parlons-nous ?

La stratégie initiée depuis le Pacte de Stabilité et de Croissance (PSC) a été une promotion de la convergence nominale (taux d’intérêt, inflation, déficit, dette) : les états membres de l’UE doivent mener des politiques macroéconomiques « saines » afin d’éviter les déséquilibres macroéconomiques. Cette approche a été renforcée après la Grande Récession de 2008-2009 avec la création du Semestre Européen (2011). Dernièrement, le « Rapport des 5 présidents » (2015) va également en ce sens en mettant en avant la création d’un système d’autorités nationales de la compétitivité de la zone Euro, un renforcement des procédures concernant les déséquilibres macroéconomiques et un nouveau renforcement du Semestre européen. Toujours dans cette optique, l’UE connait un début de convergence fiscale avec le seuil minimal de TVA fixé à 15%, et l’évocation d’un rapprochement des taux d’IS entre la France et l’Allemagne (2018).

Cette stratégie devait aboutir à la « Convergence réelle » : En clair, les autorités européennes ont misé sur le fait que si tous les pays membres de l’UE menaient ces politiques macroéconomiques « saines », les performances de croissance seraient convergentes, ce qui mènerait vers l’homogénéisation des niveaux de PIB/hab. Cette homogénéisation des niveaux de vie mènerait ensuite à une convergence vers le haut des politiques sociales dans l’esprit de la déclaration du sommet de Goteborg (2017) sur « l’European Pillar of Social Rights (EPSR) », ce qui rendrait ensuite possible une homogénéisation des politiques sociales possible (Salaire minimum européen, …).

Dans cet article, nous allons faire un rapide état des lieux de ce processus de convergence réelle en Zone Euro (Z€) (première partie). Nous allons ensuite rappeler les politiques européennes déjà existantes en soutien de cette convergence réelle (seconde partie). Nous allons enfin établir quelques propositions pour le soutien de la convergence réelle en Z€ (troisième partie).

Etat des lieux de la convergence réelle en zone €

Comment évolue la convergence réelle en Z€ ?

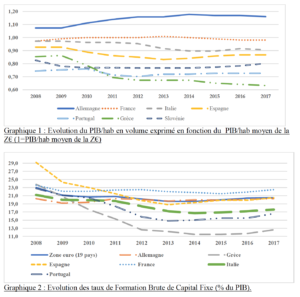

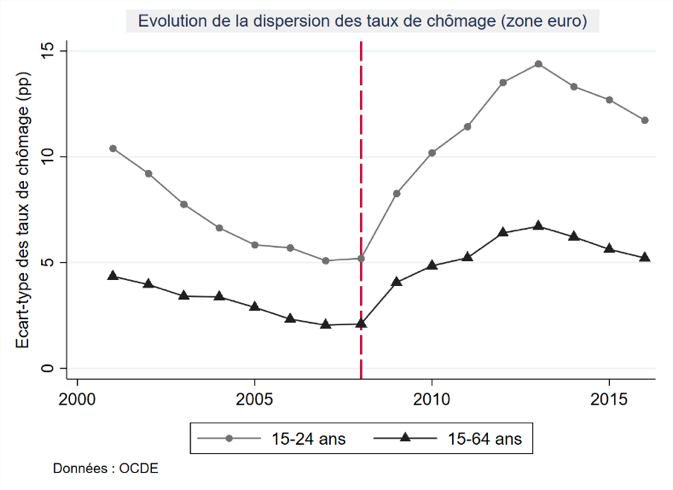

Depuis 2008, on assiste à un décrochage des économies du Sud de la Z€. Ainsi, le Pib/hab grec correspondait à 85% de celui de la zone Euro en 2008, cette valeur est de 63% en 2017. Pour l’Italie, la baisse est de 5 points (97% à 92%), 6 points pour l’Espagne (93% à 87%). A l’inverse, le PIB/hab allemand a gagné 9 points (107% à 116%), la France est restée à un niveau stable légèrement inférieur à 100%. Le Graphique 1 explicite ces faits. [1]

Les théoriciens de la croissance économiques mettent en évidence 3 sources de croissance :

- L’augmentation du facteur de production travail (nombre d’individus avec un emploi).

- L’augmentation du facteur de production capital (outils, machines, …).

- Le progrès technique (innovations permettant d’augmenter la productivité de ces deux facteurs).

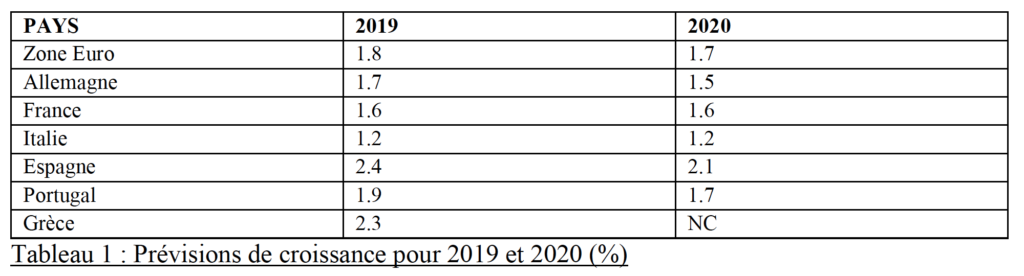

La démographie européenne étant déclinante, la croissance économique de la Z€ est principalement conduite par le progrès technique et l’augmentation du capital, et ces deux variables dépendent largement du niveau d’investissement réalisé. Or, comme le montre le graphique 2, depuis 2008, le niveau d’investissement de la Z€ a reculé de quelques 2.5 points de pourcentage. Cette baisse est cependant beaucoup plus marquée pour les pays d’Europe du Sud : -4.6 points en Italie, -6.2 points au Portugal, -8.7 points en Espagne et -11.2 points en Grèce. Dans le même temps, ce dernier est resté stable en Allemagne et a reflué de quelque 1 point en France.

source : Eurostat

Ce reflux significatif en Europe du Sud a des implications négatives sur le niveau de croissance de long terme. Le processus de convergence réelle semble donc être compromis à moyen et long terme étant donné que les économies du Sud réduisent leur potentiel de croissance comparativement aux économies du Nord. Les estimations de croissance pour 2019 et 2020 montrent d’ailleurs qu’en dépit des 2 récessions survenues en 2008-2009 et 2012-2013, l’effet de rebond qui devrait bénéficier aux économies du Sud est modeste. L’Italie est même en deçà du niveau moyen de la zone Euro pour les deux années à venir.

Sources : Chiffres Zone Euro (BCE (2018)), Chiffres Allemagne (Bundesbank (2018)), Chiffres France (BdF (2018)), Chiffres Italie (BoI (2018)), Chiffres Espagne (BoS (2018)), Chiffres Portugal (BoP (2018)), Chiffres Grèce (BoG (2018)).

Quelles sont les conséquences de la panne de la convergence réelle ?

- Menaces sur la stabilité économique de la Z€: la baisse du niveau de croissance ralentit le processus de désendettement, ce qui rend fragile la stabilité budgétaire de la Z€ au vu du niveau d’endettement public des économies du Sud, notamment ceux de la Grèce (178.6% du PIB en 2017), l’Italie (131.8%), du Portugal (125.7%), de l’Espagne (98.3%).[2]

- Menaces sur la stabilité politique de la Z€ : Le maintien d’une contrainte budgétaire forte prolonge les politiques d’austérité héritées de la crise de la Z€ de 2011-2013, et la dégradation de la situation sociale (marché du travail notamment) sont sources d’instabilité politique avec la montée des partis eurosceptiques.

- Panne durable de l’harmonisation sociale (impossibilité d’un SMIC européen, …).

Politiques de l’UE existantes en soutien à la convergence réelle

Les fonds européens structurels et d’investissement (FESI)

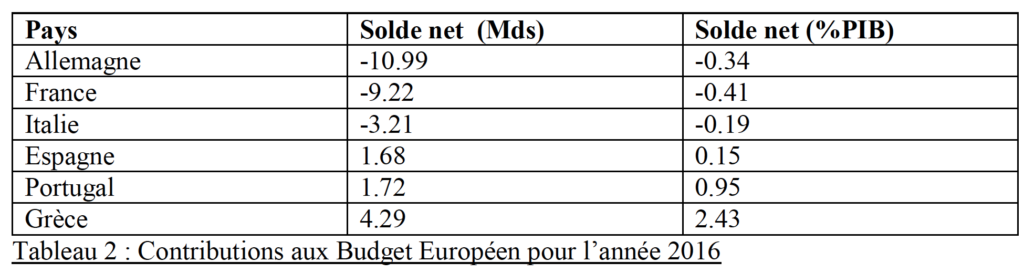

L’Espagne, le Portugal ou la Grèce sont des gagnants de la politique régionale européenne. Ceci peut être illustré par un solde net positif de leurs contributions au budget européen :

L’Italie est quant à elle un contributeur net, mais dans une bien moindre mesure que la France ou l’Allemagne. Cette situation peut d’ailleurs évoluer pour le prochain cadre financier pluriannuel (2021-2027) dans la mesure où le PIB/hab italien est désormais bien en deçà de celui de la moyenne de l’UE.

Les plus grands gagnants de la politique régionale sont la Pologne et la Roumanie, avec des soldes nets de respectivement 6.98 Mds (1.71% du PIB) et de 5.97 Mds (3.62% du PIB), notamment grâce à des transferts budgétaires importants liés aux FESI.

Ces FESI représentent environ 34% du budget européen pour la période 2014-2020. Ils constituent des investissements en capital physique et humain, ce qui permet d’augmenter le potentiel de croissance économique des pays receveurs.

Globalement, la littérature économique met en avant un effet conditionnel des FESI sur la croissance. Par exemple, les FESI augmentent de manière plus importante la croissance d’un pays si ce dernier a des institutions de bonne qualité (pas de corruption, faible bureaucratie,), un niveau de dette publique faible, … Il est à noter aussi que beaucoup d’études d’impact des FESI sur la croissance sont conduites à l’échelle régionale, plutôt qu’à l’échelle nationale.

Source : Commission européenne.

Plan Juncker (2015) : Fonds Européen pour les Investissements Stratégiques (FEIS)

Pour faire face à la baisse significative du taux d’investissement en UE et en Z€, la Commission Européenne a lancé le FEIS en 2015. L’UE et la BEI apportent des garanties pour des projets d’investissements (16+5 Mds). Un effet levier est ainsi escompté via des financements provenant d’acteurs privés (*15). Le montant total d’investissements générés se situeraient donc à 315 Mds d’euros pour mi-2018, l’objectif est de 500 Mds pour 2020.

Les premiers bilans ont montré, que relativement à leur PIB, les pays d’Europe du Sud sont parmi les plus grands bénéficiaires de ce plan : la Grèce (#1), le Portugal (#3), l’Espagne (#7) ou encore l’Italie (#10). Le FEIS a globalement participé au financement de grands projets dans le secteur de l’énergie (21% du total), de la R&D (21%), du numérique (11%) et a apporté un soutien aux PME innovantes (31%). En d’autres termes, ce fonds a soutenu la création de capital et le progrès technique, soient les deux moteurs de croissance principaux de la Z€ et de l’UE. En étant orienté vers les économies périphériques, le FEIS participe à favoriser l’investissement dans les pays ayant subi les plus fortes chutes des taux de FBCF depuis 2008.

Proposition de soutien à la convergence réelle en zone €

Dans le cas où elle est réalisée, la proposition d’une Europe à 2 vitesses pourrait notamment aboutir à la création d’un budget propre à la zone Euro (Déclaration de Meiseberg du 19/06/2018).

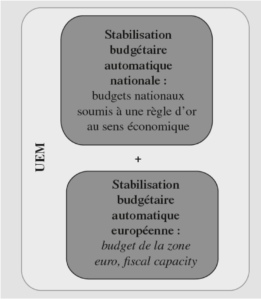

Nous avons vu que la chute de niveau de croissance en Europe du Sud ralentit considérablement le processus de désendettement, participe à la montée des partis eurosceptiques et aboutit à un phénomène de divergence des PIB/hab. Nous soutenons donc ici, qu’en plus d’une fonction macroéconomique stabilisatrice de court terme de type « Assurance chômage européenne », le Budget de la zone Euro doit aussi soutenir le processus de convergence réelle dans une optique de moyen-long terme. Une partie du budget de la Z€, acyclique, pourrait donc permettre d’augmenter le niveau d’investissement des états périphériques afin de dynamiser la productivité et la croissance potentielle des pays périphériques pour soutenir la convergence réelle. (Point explicitement mentionné dans le Compte Rendu de Philippe Martin).

« A euro area budget could ensure broader objectives, covering both convergence and stabilisation, and would need a stable revenue steam » p.26 du Rapport de la Commission Européenne sur la Zone Euro, 2017.

Quels types de soutien à la convergence réelle peuvent être mis en place ?

Dans la continuité des FESI, une part du budget peut être allouée pour financer des projets d’investissements dans les états périphériques de la zone Euro. L’idée est donc ici de renforcer la politique régionale européenne. (Option privilégiée dans le CR de Jérôme Créel). Mais la contrainte politique semble forte : l’Allemagne, plus grand contributeur au budget européen, est opposée à cette approche. Ce projet est aussi rejeté dans le « Rapport des 5 Présidents » : « En effet, dans une union monétaire telle que l’UEM, il n’est pas prévu de transferts budgétaires de grande ampleur entre les membres », chapitre 2.)

Une deuxième option est l’« European Investment Protection Scheme » qui permettrait d’assurer un niveau d’investissement public minimal de 2% du PIB pour la zone Euro. Il s’agit d’une solution hybride entre le soutien à la convergence réelle dans le long terme et la fonction macroéconomique stabilisatrice de court terme. En effet, durant les récessions, le niveau d’investissement public pourrait être préservé, ce qui permet de limiter la baisse du PIB. Et à long terme, on assure un soutien à la croissance permanent. Dans l’optique d’un soutien à la convergence réelle, cet outil ne doit pas être appliqué uniformément à tous les pays membres de la Z€. L’idée de seuils différenciés est évoquée (3% en Grèce, 1.5% en Allemagne, …) afin de stimuler plus fortement la croissance dans les pays périphériques. Ce projet irait dans le sens de vouloir développer les infrastructures dans des secteurs à fortes externalités et économie d’échelle dans une optique d’approfondissement du marché unique. Sont notamment évoquées les infrastructures dans le secteur de l’énergie pour le financement de la transition énergétique (« Croissance Durable », Stratégie Europe 2020) et les infrastructures dans le secteur numérique pour accompagner la révolution numérique comme la 5G en Europe, … (« Croissance Intelligente », Stratégie Europe 2020). Mais là encore, cette seconde option pourrait être soumise aux même contraintes politiques que la première.

Une dernière option, moins ambitieuse et ne nécessitant pas forcément une part du futur budget de la zone €, est celle des « Project bonds », évoqués dans le document (Convergence et Zone Euro (2017)) pour financer de grands projets d’infrastructures, prioritairement dans les pays d’Europe périphérique. Ce mécanisme permettrait donc de soutenir le niveau d’investissement de ces économies, et donc leur niveau de croissance. Concrètement, il s’agit d’obligations souscrites par l’ensemble des membres de la zone Euro. Lorsque qu’un investisseur privé souscrirait une obligation « Project bond », son créancier serait cette autorité propre à la zone Euro, ce qui permet de faire disparaître le risque souverain. Cette troisième voie pourrait être la plus réalisable pour les raisons suivantes :

- Que gagnent les pays periphériques ? Cette forme de mutualisation du risque leur est tout de même avantageuse puisqu’elle permet d’éviter de payer des taux d’intérêt trop élevés. Une partie du budget zone Euro pourrait même être allouée au paiement de ces taux d’intérêt afin de financer ces infrastructures « à taux zéro ».

- Que gagnent les pays riches ? Il s’agit ici d’une redistribution en faveur des pays périphériques à moindre coût. Le surplus de croissance généré dans les pays d’Europe périphérique aurait également des effets positifs sur le niveau d’activité des pays riches (« spillover effects »).

L’Europe en panne de convergence réelle

Nous assistons à une panne de la convergence réelle dans la Z€ depuis une dizaine d’année, notamment à cause de la baisse significative des niveaux de croissance en Europe périphérique. Ce phénomène ralentit considérablement le processus de désendettement, participe à la montée des partis eurosceptiques. Les stabilités économique et politique de la Z€ sont donc menacées. La chute de la croissance en Europe du Sud met à mal l’harmonisation des politiques sociales à l’échelle européenne.

Cette convergence doit être relancée et doit passer par un soutien durable à la croissance, prioritairement dans les pays d’Europe périphérique sous forme d’un soutien à l’investissement. Ce soutien peut passer par une allocation du futur budget zone Euro dans l’optique d’un prolongement de la politique de cohésion de l’UE. Mais cette option semble peu réalisable au vu des contraintes politiques des états contributeurs nets. Les mêmes contraintes s’appliqueraient dans le cadre de l’« European Investment Protection Scheme » qui permet pourtant d’allier stabilisation macroéconomique de court terme et soutien à la croissance à long terme.

Une troisième voie, moins ambitieuse, les « Project Bonds » permettrait de soutenir le niveau d’investissement des pays d’Europe périphérique, et donc de rehausser leur niveau de croissance, tout en répondant aux objectifs de la stratégie de croissance de la Commission Européenne. Enfin, il s’agit ici d’une forme de redistribution plus limitée qui permettrait de passer au-delà des contraintes politiques propres aux deux premières options.

Références

- Becker, S.O., P. Egger, and M. von Ehrlich, ‘Going NUTS: The Effect of EU Structural Funds on Regional Performance’, Journal of Public Economics 94(9–10), 2010, pp. 578–90.

- Becker, S.O., P. Egger, and M. von Ehrlich, ‘Absorptive Capacity and the Growth Effects of Regional Transfers: a Regression Discontinuity Design with Heterogeneous Treatment Effects’, University of Warwick CAGE Working Paper No 89, 2012a.

- Becker, S.O., P. Egger, and M. von Ehrlich, ‘Too Much of a Good Thing? On the growth effects of the EU’s regional policy’, European Economic Review 56, 2012b.

- Crescenzi, R, and M. Giua, ‘Spatial discontinuity for the impact assessment of the EU Regional Policy. How does the net impact of the Policy differ across countries?’ Paper presented at the Second EU Cohesion Policy Conference, Riga, 5-6 February, 2015.

- Fratesi, U. and G. Perucca, ‘Territorial capital and the Effectiveness of Cohesion Policy: an Assessment for CEE Regions’, Investigaciones Regionales, 29, 2014.

- Maynou, L. et al., ‘The Impact of Structural and Cohesion Funds on Eurozone Convergence 1990-2010’, Regional Studies, 2014.

- Pellegrini, G. et al., ‘Measuring the Impact of the European Regional Policy on Economic Growth: a Regression Discontinuity Approach’, Papers in Regional Science, Vol. 92, No 1, March 2013

- Rodriguez-Pose, A. and E. Garcilazo, ‘Quality of Government and the Returns of Investment: Examining the Impact of Cohesion Expenditure in European Regions’, OECD Regional Development Working Papers, 12, OECD Publishing, 2013.

- Rodríguez-Pose, A. and K. Novak, ‘Learning processes and economic returns in European Cohesion Policy’, Investigaciones Regionales, 25, 2013, pp. 7-26.

- Tomova, M. et al., ‘EU governance and EU funds – testing the effectiveness of EU funds in a sound macroeconomic framework’, European Commission, DG ECFIN, European Economy, Economic Papers No 510, 2013.

Notes

[1] Cette dynamique peut aussi être illustrée par le décrochage des gains de productivité multifactorielle dans ces économies. Une des raisons couramment invoquée est la spécialisation de ces économies dans les secteurs des services (tourisme, …), qui ont un potentiel de gains de productivité inférieur au secteur industriel.

[2] Nous pouvons noter que les marchés financiers commencent déjà à s’inquiéter de la situation budgétaire italienne avec le relèvement de la prévision de déficit budgétaire à 2.4% du PIB pour 2019, 2020 et 2021.

Convergence sociale dans la zone euro et norme salariale européenne

La convergence sociale est un des sujets majeurs à moyen terme pour l’avenir de la zone euro. Les questions convergence fiscale jouent en effet sur la mobilité des travailleurs, la lutte contre le dumping social et surtout sur l’acceptation par les peuples d’une intégration plus forte si la convergence sociale se fait par le haut. L’un des enjeux à ce sujet est le salaire minimum légalqui au-delà de la mobilité et de l’acceptation permet de jouer sur la consommation et l’harmonisation du coût du travail.

Avec notamment l’instauration d’un salaire minimum par l’Allemagne ou encore les débats liés au détachement des travailleurs, l’instauration d’un salaire minimum au sein de la zone euro est identifié comme l’un des leviers de son développement. Un mécanisme de salaire minimum en Europe aurait une double vertu, économique et sociale, et devrait pouvoir répondre aux deux objectifs de convergence salariale et de lutte contre la pauvreté.

Actuellement

Il est possible de distinguer quatre groupes de pays au sein de la zone euro :

- Tout d’abord ceux qui n’ont pas de de salaire minimum légal car car attachéàla négociation collective : l’Italie, Chypre, l’Autriche, la Finlande

- Ensuiteles pays ayant un salaire minimum relativement faible, allant en 2018[1] de 400 euros par mois pour la Lituanie à 502,6 euros par mois pour la Pologne, Lettonie (430€), Slovaquie (480€) et Estonie (500€).

- Puis les pays ayant un salaire minimum moyen, allant de 676,7€ par mois pour le Portugal à 735,9€ pour l’Espagne, Grèce (683,8€), Malte (747,5€) et Slovénie (842,8€).

- Enfin, les pays ayant un salaire minimum fort, allant de 1497,8€ pour l’Allemagne à 1998,6€ par mois pour le Luxembourg, France (1498,5€), Belgique (1562,6€) et Irlande (1641€).

Cependant ce comparatif ne tient pas compte de la réglementation liée au salaire minimum ni du pouvoir d’achat qu’offre ces montants dans chacun de ces pays. Ainsi, comme le fait remarqué Eurostats[2], les divergences en matière de salaire minimum s’estompent lorsque les salaires minimums des États membres de la zone euro sont comparés en Parité de Pouvoir d’Achat (PPA). La PPA permet de faire des comparaisons internationales en matière de pouvoir d’achat. Cette méthode cherche à estimer le prix d’un panier de biens dans différents pays afin de déterminer le pouvoir d’achat de chaque monnaie. Par extrapolation, il est possible de déterminer le pouvoir d’achat d’un euro dans chaque pays de la zone euro. Dans ce cas-là, l’écart entre le salaire minimum le plus faible et le plus élevé passe de 1 : 5 à 1 : 2,64[3].

Une autre manière de prendre en compte les différences structurelles de chaque pays de la zone euro est de comparer la part du salaire médian que représente le salaire minimum de chaque pays. Le salaire est généralement préféré au salaire moyen car il permet de mieux prendre en compte les inégalités d’une économie. De ce point de vue-ci, l’Estonie est le pays ayant le salaire minimum le plus faible de la zone euro, puisque le salaire minimum estonien représente moins de 40% du salaire médian de l’Estonie. A l’inverse, la Slovénie, le Portugal et la France sont les trois pays avec le salaire minimum le plus important qu’il représente plus de 60% du salaire médian de chaque économie. Le Luxembourg ne présente alors plus qu’un salaire minimum inférieur à 60% de son salaire médian. Néanmoins, si une fois encore les divergences sont moindres de ce point de vue-ci, trois catégories de pays sont toujours identifiables : les pays ayant un salaire minimum proche de 40 de leur salaire médian ; les pays ayant un salaire minimum proche de 50% de leur salaire médian ; et les pays ayant un salaire moyen proche de 60% de leur salaire médian[4].

Théorie économique

Le déploiement d’un salaire minimum au sein de la zone euro permettrait de garantirun niveau de salaire permettant à chaque travailleur de vivre décemment de son travail. S’oppose à cela le risque de réduire la compétitivité prix du pays et donc la capacité des entreprises domestiques à exporter. Il en résulte une situation sous-optimale où, sans aller jusqu’à parler de dumping social, les États peuvent être tenté par une réduction du salaire minimum afin d’accroitre à moindre frais la compétitivité prix de leurs entreprises domestiques.

Cependant, étant donné qu’une grande partie du commerce extérieur des pays de la zone euro se fait au sein de la zone euro, cet argument n’est plus valable si l’ensemble des pays de la zone euro adopte un salaire minimum[5]. Les coûts en termes de compétitivités prix seront moindres si l’ensemble de la zone euro réalisent conjointement des avancées sociales que si un seul pays cherchait à les réaliser unilatéralement. A l’inverse, un pays refusant alors de réaliser ces avancés sociales pourrait alors être taxé de mener une politique économique non coopérative.

La seconde raison est que si le salaire minimum a des effets opposés sur l’emploi, à la fois d’un point de vue empirique et théorique, ses effets sur la production et sur la demande agrégée semblent plus consensuels. En effet, selon les théories néo-classiques, le salaire minimum, en augmentant le coût pour les entreprises, désincitent ces dernières à créer de nouveaux emplois. Ce faisant, un chômage dit volontaire apparaitrait. Pour ces économistes, le salaire minimum n’est bénéfique que lorsque le marché du travail est en situation de monopsone ou s’en rapproche, c’est-à-dire lorsque le peu d’entreprises présentes sur un secteur ont un pouvoir de marché leur permettant de fixer un salaire en deçà du niveau permettant le plein emploi. En dehors de cette situation, le salaire minimum est, pour ces économistes, un frein à l’emploi et à l’activité. Les théories plus récentes du marché du travail tendent à confirmer cette vision. En effet, les modèles de search and matchingmontrent que le salaire minimum a tendance à désinciter les entreprises à créer de nouveaux emplois et demander aux travailleurs d’être plus productifs encore pour compenser l’augmentation du coût du travail.

Néanmoins si certaines études tendent à montrer que le salaire minimum réduit le niveau de l’emploi, d’autres tendent à montrer le contraire. Doucouliagos and Stanley (2009)[6]ont cependant réalisé une synthèse d’un grand nombre d’articles académiques et concluent de la manière suivante : plus les études sont précises et plus l’effet constaté du salaire minimum sur l’emploi est nul. Wolfson et Belman (2014)[7]ont également réalisé une large revue de la littérature empirique sur ce thème et parviennent à la même conclusion : les effets négatifs du salaire minimum sur l’emploi sont trop faibles pour être statistiquement significatifs. Ainsi, le salaire minimum permettrait aux travailleurs d’être mieux rémunérés sans pour autant que cela soit un frein à l’emploi.

Propositions

Les modèles économiques récents étudiant les cycles économiques, les modèles d’Équilibre Général Dynamique et Stochastique, montrent que le salaire minimum, même s’il a un effet négatif sur l’activité économique en augmentant le coût de production des entreprises, permet aux ménages de moins réduire leur niveau de consommation en période de croissance, puisque leur revenu du travail ne peut pas descendre en deçà d’un certain niveau. Cette pression positive sur la consommation des ménages, et donc sur l’activité, est d’autant plus précieuse pour la zone euro en cas de chocs asymétriques. Cela est d’autant plus vrai que le salaire minimum concerne par définition des ménages avec des revenus relativement faible et dont la propension marginale à consommer est élevée. Par ailleurs, l’instauration généralisé d’un salaire minimum permettrait de créer une demande intérieure de la zone euro durable, rendant cette zone moins sensible aux variations de la demande extérieure.

Toutefois, compte tenu des divergences présentées ci-dessus, il n’est pas envisageable ni pertinent de vouloir se fixer comme règle de convergence un niveau de salaire minimum nominal. En effet, soit l’objectif à atteindre est trop faible et l’intérêt même du salaire minimum serait dévoyé, soit l’objectif est trop élevé pour les économies les plus faibles puissent l’atteindre sans déstabiliser leur économie. Brischoux et al. (2014)[8]proposent ainsi de mettre en place une norme salariale minimum. Cette norme consisterait à déterminer un pourcentage du salaire médian (plutôt que du salaire moyen, afin de mieux prendre en compte les inégalités au sein de chaque économie) minimum à atteindre. Cette norme a ainsi l’avantage de prendre en compte les différences structurelles de chaque économie. Elle permet également aux économies les plus faibles de conserver une certaine compétitivité prix, favorisant ainsi la convergence en termes d’activité. Par ailleurs, cela incite les économies les plus fortes à se tourner vers la compétitivité hors prix via la recherche et le développement, davantage sources de croissance. Finalement, en choisissant le pourcentage exact à atteindre, cette norme forcera les pays de la zone euro à ouvrir plus largement le débat sur la question sociale au sein de l’UE.

Attention cependant un salaire minimum au sein de la zone euro ne peut être mis en place que si un budget est créé pour la zone. En effet, la politique monétaire relevant de la BCE, les pays ont perdu la capacité de réaliser des dévaluations compétitives, certains pays de la zone euro, pour redresser leurs économies après la crise, ont eu recours à une dévaluation par les salaires pour regagner en compétitivité[9]. S’ils sont privés de ce levier et du levier monétaire les États touchés par un choc asymétrique auront besoin d’un budget de la zone euro pour compenser le choc.

Notes

[1]Voir « Industrial relations – Statutory minimum wages 2018 », Eurofound, European Foundation for the Improvement of Living and Working Conditions, 2018

[2]Voir http://ec.europa.eu/eurostat/statistics-explained/index.php/Minimum_wage_statistics#Minimum_wages_expressed_in_purchasing_power_standards, EuroStat, Février 2018

[3]Voir «http://appsso.eurostat.ec.europa.eu/nui/submitViewTableAction.do, Eurostat, 31 janvier 2018 : Belgique – 1 493, 89€ ; Allemagne – 1 450, 31€ ; Estonie – 664, 02€ ; Irlande – 1 304, 57€ ; Grèce – 813, 41€ ; Espagne – 938, 11€ ; France – 1 388, 68 ; Letonnie – 604, 270€ ; Lituanie – 636, 430€ ; Luxembourg – 1 597, 17€ ; Malte – 911, 45€ ; Pologne – 897,52€ ; Portugal – 787, 83€ ; Slovenie – 1 005, 60€ ; Slovaquie- 705, 88€.

[4]Voir http://ec.europa.eu/eurostat/statistics-explained/index.php?title=File:Minimum_wages_as_a_proportion_of_median_gross_earnings,_2014_(%25).png, Eurostat, 2014

[5]À titre d’exemple, les pays de l’ensemble de l’UE réalisent 78% d’exportations de plus vers l’UE que vers les autres pays du monde. Voir http://ec.europa.eu/eurostat/statistics-explained/index.php/International_trade_in_goods/fr#Commerce_de_biens_intra-UE.

[6]Voir Hristos Doucouliagos et T.D. Stanley, “Publication Selection Bias in Minimum-Wage Research?” British

Journal of Industrial Relations (2009), vol, 47. no. 2, pp. 406-428.

[7]Voir Paul Wolfson et Dale Belman, “What Does the Minimum Wage Do?” Kalamazoo, MI: Upjohn Institute for Employment Research, 2014.

[8]Voir Brischoux, Gouardo, Jaubertie, Lissot, Lellouch, Sode, “Pistes pour l’instauration d’une norme de salaire minimum européenne », Trésor Eco, 2014

[9] https://www.ofce.sciences-po.fr/pdf/documents/prev/prev1014/es3291014.pdf

Monnaie

Modifier la mission de la BCE et envisager une union bancaire plutôt qu’une union budgétaire ?

Les leçons de la crise financière pour la politique monétaire

Faut-il revoir, pour l’élargir, le mandat des banques centrales?

Jusqu’à une période récente, la mission des banques centrales contemporaines portait essentiellement sur la stabilité des prix à travers la stabilisation des taux d’intérêt à court terme (de un jour à quelques semaines), soit par des opérations d’achat de titres auprès des banques, soit par des opérations de repo (contrat par lequel un investisseur institutionnel ou une entreprise peut échanger, pour une durée déterminée, ses liquidités contre des titres financiers), tandis que les marchés financiers se chargeaient de fixer les prix des autres actifs (obligations publiques de maturité plus longue, actions, obligations d’entreprises).

Mais les initiatives prises par les grandes banques centrales depuis le début de la dernière crise financière conduisent à s’interroger sur la nature de leur mission.

Une modification significative des politiques monétaires est-elle opportune et pertinente, non seulement pour faire face à une situation exceptionnelle en temps de crise, mais pour mieux jouer leur rôle afin de contribuer à favoriser la croissance d’une économie globalisée qui a fondamentalement changé depuis vingt ans?

Il s’agit là d’un débat complexe, car les politiques monétaires récemment mises en oeuvre présentent des risques, mais aussi des avantages.

Depuis le début de la crise de 2007, les banques centrales ont sensiblement élargi leur champ d’action en volant au secours du système bancaire.

Cependant, à l’occasion de cette crise, on a pu voir émerger successivement les trois rôles possibles des banques centrales vis-à-vis des banques et des marchés financiers :

- le rôle traditionnel de « prêteur en dernier ressort» qui consiste à restaurer, lorsque c’est nécessaire, la liquidité des banques ;

- le rôle d’assureur de la stabilité financière en évitant les paniques bancaires à travers leur action de prêteur en dernier ressort sur laquelle nous reviendrons ;

- le rôle de superviseur et organisateur des activités des banques. Cette responsabilité est fréquemment conduite à travers des institutions spécialisées plus ou moins indépendantes de la banque centrale.

La Banque Centrale Européenne en tant que préteur en dernier ressort ?

La théorie du « prêteur en dernier ressort » est ancienne. Les premiers principes ont été énoncés en 1873 à la suite de l’ouvrage de Walter Bagehot intitulé Lombard Street. Celui-ci considère que l’action de prêteur en dernier ressort est l’essence de l’art de la banque centrale.

En effet, la fonction de prêteur en dernier ressort implique que la BCE doit injecter dans le marché monétaire autant de liquidités que nécessaire pour permettre son bon fonctionnement. Rappelons que la liquidité est ici interprétée comme la monnaie émise par la banque centrale.

Cependant, une telle intervention de la BCE est justifiée par le fait qu’elle assure un bon fonctionnement du marché. Dans cette perspective, le « prêteur en dernier ressort » est une assurance collective qui prend appui sur le pouvoir discrétionnaire de la banque centrale. Ce pouvoir discrétionnaire réside dans sa capacité à créer de manière illimitée de la monnaie centrale afin de répondre à la menace d’effondrement du système bancaire suite à une crise.

La BCE doit cependant faire face au « phénomène d’aléa moral » engendré par son intervention. En effet, si les agents savent que la banque centrale interviendra pour aider le marché, ils peuvent être incités à prendre plus de risques. Dans cette perspective, un certain nombre de principes directeurs guident l’action de la banque centrale. Tout d’abord, le prêteur en dernier ressort doit répondre à un souci de stabilité du système bancaire dans son ensemble et non de santé d’une banque en particulier.

On doit ici en déduire la distinction entre les situations d’ « illiquidité » et d’ « insolvabilité ». Seules les banques illiquides doivent faire l’objet d’une intervention de la banque centrale. Les banques insolvables doivent faire faillite puisqu’en situation structurellement défavorables.

Les premières peuvent continuer à faire face à leurs engagements sous réserve qu’elles puissent faire face à la crise de liquidité qui, temporairement, les empêche de fonctionner correctement. Les secondes ont un bilan tellement dégradé que l’action du prêteur en dernier ressort ne ferait que retarder leur disparition, ce qui pourrait alors nuire aux ajustements nécessaires au sein du système bancaire.

Pour cela, le « prêteur en dernier ressort » doit exiger des collatéraux calculés à partir de la valeur des actifs avant la crise pour éviter qu’une institution insolvable bénéficie de son intervention.

En outre, il doit prêter à des taux pénalisants afin d’empêcher les institutions non touchées par une crise de liquidité de bénéficier indirectement de prêts avantageux.

Ensuite, le prêteur en dernier ressort doit manier avec soin ce que l’on appelle «l’ambiguïté constructive». Cela signifie que les autorités monétaires doivent en permanence laisser planer le doute sur leur intervention afin d’inciter les acteurs du marché financier à se comporter selon des principes de saine gestion. Autrement dit, le prêteur en dernier ressort ne supporte pas l’automatisme, c’est-à-dire « la règle », notion fondamentale dans la littérature en faveur de la crédibilité de la banque centrale sur laquelle a été fondé l’édifice de la Banque Centrale Européenne.

Cependant, personne ne s’émeut de voir les banques centrales jouer le rôle de prêteuses en dernier ressort. Partout dans le monde, les autorités monétaires ont retenu la leçon des épisodes de la grande crise de 1929 aux États-Unis ou des années 1990 au Japon quand le refus des banques centrales d’injecter suffisamment de liquidités avait déclenché les crises bancaires.

La seule inquiétude sur ce point porte sur la « stratégie de sortie» (exit strategy) : à savoir, comment les banques centrales parviendront-elles à détruire l’excès de liquidité lorsque les économies repartiront? Ceci n’est pas un problème technique, mais bien un problème politique qui n’est pas si simple à résoudre: l’expérience passée montre que les autorités monétaires ne parviennent jamais à la détruire à temps.

La stabilité financière doit faire partie des objectifs de la BCE ?

Une question qui est devenue extrêmement importante à la suite de la dernière crise financière est si les banques centrales, comme la BCE, doivent-elles, dans la conduite de leur politique monétaire, prendre en compte comme objectif aussi la stabilité financière ?

Pour répondre à cette question, il faut tenir compte de la doctrine dominante qui prévalait avant la crise financière et qui est fondée sur une démarcation nette entre stabilité des prix et stabilité financière, ce que l’on appelle le « principe de séparation ».

Le principe de séparation

Les difficultés rencontrées par les banques centrales pour faire face à l’inflation élevée des années 1970 a conduit à un changement profond de la manière de concevoir la politique monétaire. On est ainsi passé d’un modèle où les banques centrales étaient dépendantes des autorités politiques et avaient des stratégies non fondées sur des règles où la banque centrale est devenue statutairement indépendante.

Dans ce nouveau modèle, l’objectif premier de la politique monétaire est la stabilité des prix, celle-ci étant définie comme un objectif d’inflation à court ou moyen terme. Cette nouvelle approche s’est accompagnée d’un recul marqué de l’inflation.

Selon cette conception, l’évolution des prix des actifs n’est une préoccupation pour la banque centrale que dans la mesure où elle peut exercer une influence sur l’évolution future des prix à la consommation.

Les implications de cette doctrine dominante sont importantes et au nombre de deux :

D’une part, la banque centrale ne doit pas chercher à prévenir les bulles financières en poursuivant le principe d’y «aller contre le vent» (leaning against the wind), mais seulement corriger les effets sur l’activité de son éclatement en menant des politiques expansionnistes.

D’autre part, il existe une séparation nette entre les fonctions liées à la stabilité monétaire et celles liées à la stabilité financière. La première relève de la banque centrale à travers son objectif de stabilité des prix. La seconde est du ressort d’institutions en charge des politiques de régulation et de supervision des agents et des marchés financiers.

Le point important est que ces deux fonctions n’ont pas besoin d’être remplies par la même entité institutionnelle, à savoir, par la banque centrale (par exemple, la BCE).

La remise en cause du principe de séparation

Nous venons de constater que la dernière crise financière mondiale a eu un impact significatif sur l’activité économique de nombreux pays. Analysant l’évolution de la doctrine concernant les objectifs des banques centrales après la crise financière mondiale, on peut mettre en avant trois points d’accords entre les experts :

Premièrement, l’idée selon laquelle la stabilité monétaire et la stabilité financière vont de pair a été clairement remise en cause. Cela signifie que, contrairement aux présupposés de la doctrine dominante, assurer la stabilité monétaire (la stabilité des prix) ne garantit pas l’obtention de la stabilité financière.

Deuxièmement, la stratégie visant à intervenir après l’éclatement de la crise financière rencontre d’importantes limites. En effet, la politique de bas taux d’intérêt (des taux qui ont de fait atteint la limite de 0%) est insuffisante pour répondre aux coûts des crises financières et permettre une reprise soutenue de l’activité.

Troisièmement, la réglementation et la surveillance des institutions individuelles (ce que l’on appelle la politique micro-prudentielle) ne sont pas suffisantes pour assurer la stabilité du système financier dans son ensemble. La crise financière a montré la nécessité de développer une politique macro-prudentielle dotée d’outils spécifiques.

En dépit de cette convergence, les débats quant à l’articulation entre stabilité monétaire et stabilité financière ont fait émerger deux principales positions différentes.

La première position repose sur une simple inflexion de la doctrine dominante. Celle-ci est fondée sur trois principaux postulats :

- Tout d’abord, la politique monétaire (à travers le taux d’intérêt à court terme) n’a qu’un effet limité sur le crédit et le comportement de prise de risque des agents économiques.

- Ensuite, les instruments de politique monétaire n’ont qu’un effet limité sur les déséquilibres financiers.

- Enfin, la politique macro-prudentielle est en mesure de mettre en oeuvre des instruments précis et efficaces. Ces derniers étant différents de ceux de la politique monétaire, le principe de séparation demeure pertinent. La dimension amendée de la doctrine dominante réside dans l’idée que politique de stabilité monétaire et politique de stabilité financière devraient faire l’objet d’une coordination.

La deuxième position considère que les banques centrales doivent adopter une politique monétaire du type «leaning against the wind» systématique. Ainsi, la stabilité financière devient le second objectif de la politique monétaire.

Dans la mesure où les cycles financiers ont une durée plus longue que les cycles économiques, cela implique de rallonger l’horizon de référence de la politique monétaire.

Pour répondre à la question si la stabilité financière devrait faire partie des objectifs de la BCE, on doit dire que la crise financière mondiale a montré deux choses très importantes :

- D’une part, la stabilité monétaire n’est pas une condition nécessaire et suffisante pour obtenir la stabilité financière. En fait, comme le suggère la Grande modération, l’accent mis sur la stabilité des prix peut conduire les banques centrales à adopter des politiques excessivement expansionnistes au regard de l’accumulation des déséquilibres financiers.

- D’autre part, les crises financières ont des coûts macroéconomiques très élevés susceptibles de remettre en cause l’efficacité de la politique monétaire. Ce sont ces deux évolutions qui impliquent la prise en compte de la stabilité financière par les banques centrales. Cependant, les bases du principe de séparation demeurent.

Union bancaire versus Union budgétaire dans la zone euro : L’Europe a-t-elle vraiment besoin d’une union budgétaire et politique ou d’une union bancaire?

L’union monétaire exigerait une union politique. Aucune voie intermédiaire n’est possible. Ceci révèle le sentiment grandissant d’une nécessité d’union budgétaire puis politique, si l’euro entend se maintenir sans mettre à mal la performance économique ou les valeurs démocratiques.

Selon Dani Rodrik (Does Europe Really Need Fiscal and Political Union? Project Syndicate, December 11, 2017), il existe néanmoins une alternative, une vision beaucoup moins ambitieuse, dans laquelle l’union budgétaire et politique n’est pas nécessaire. Dans cette conception, il s’agirait davantage de dissocier la finance privée de la finance publique, pour isoler l’une de la malfaisance de l’autre.

Grâce à cette séparation, la finance privée pourrait être pleinement intégrée au niveau européen, tandis que la finance publique relèverait des États membres dans leur individualité. Les États pourraient ainsi profiter de tous les bénéfices de l’intégration financière, tandis que les autorités politiques nationales resteraient libres dans la gestion de leur propre économie. Bruxelles ne serait plus l’épouvantail auquel beaucoup reprochent d’imposer l’austérité budgétaire, et de causer du tort aux pays présentant un taux de chômage élevé ainsi qu’une faible croissance. [6]

Martin Sandbu (du Financial Times) est un fervent partisan de cette conception dans laquelle une union monétaire et financière opérationnelle n’exigerait pas une intégration budgétaire. Il considère en effet que la réforme la plus essentielle consisterait à empêcher les sauvetages de banques par les autorités publiques. Le coût des faillites bancaires serait alors supporté par les propriétaires des banques et par les créanciers : les renflouements deviendraient internes plutôt qu’externes. Pour Martin Sandbu, ceci permettrait non seulement d’isoler la finance publique de la folie des banques, mais produirait également un équilibre équivalent à un partage des risques budgétaires entre les pays emprunteurs nets et les pays prêteurs nets. En cas de faillite des banques chez les emprunteurs, le coût serait supporté par les prêteurs. Alors, on peut affirmer que « avec l’union bancaire, nul besoin d’une union budgétaire ».

Par ailleurs, l’économiste Barry Eichengreen de l’Université de Californie de Berkeley, prône également une renationalisation de la politique budgétaire, qu’il considère essentielle pour endiguer la vague populiste européenne. (Barry Eichengreen : The Populist Temptation: Economic Grievance and Political Reaction in the Modern Era, Oxford University Press, 2018). Barry Eichengreen estime que restituer la politique budgétaire aux autorités nationales exigerait d’empêcher les banques de détenir une dette publique trop importante, afin de minimiser le risque de voir la mauvaise gestion budgétaire bouleverser le système bancaire. Les gouvernements entrant en faillite devraient alors restructurer leur dette, plutôt que de bénéficier d’un sauvetage de la part d’autres États de l’UE.

Ceux qui souhaitent défaire le noeud gordien qui lie la finance privée à la finance publique reconnaissent que l’approche des gouvernements à l’égard des banques devra radicalement changer, si cette séparation entend fonctionner. Nul ne sait néanmoins si les remèdes qu’ils proposent fonctionneront. Tant que la politique économique relèvera de la compétence des gouvernements nationaux, le risque souverain continuera probablement de distendre le fonctionnement de la finance transfrontalière. Les États souverains peuvent toujours modifier les règles a posteriori, ce qui signifie qu’une pleine intégration financière est impossible. En outre, les coûts des chocs financiers locaux ne peuvent être diversifiés aussi facilement.

Références

- Allegret J.-P. : « Le renouvellement de la politique monétaire (II) : quelle place pour la stabilité financière dans les objectifs de la banque centrale ? » (http://ses.ens-lyon.fr/articles/), 2017

- Bénassy-Quéré A., Cœuré B., Jacquet P. et Pisani-Ferry J., Politique économique , Paris-Louvain-la-Neuve, De Boeck Université, 3e édition, 2011.

- Betbèze J.-P., Bordes C., Couppey-Soubeyran J. et Plihon D, « Banques centrales et stabilité financière », Rapport du Conseil d’analyse économique, n° 96, Paris, La Documentation française, 2011.

- Le Héron E., « Les limites des politiques non conventionnelles de la Banque centrale européenne », La Documentation française, 6 juillet 2016.

Les trilemmes de la zone euro : quelles issues possibles ?

“Economists have bigger brains than ordinary mortals. Whereas most people are flummoxed by dilemmas, economists wrestle with trilemmas.” Edward Chancellor, le 6 novembre 2011, Financial Times.

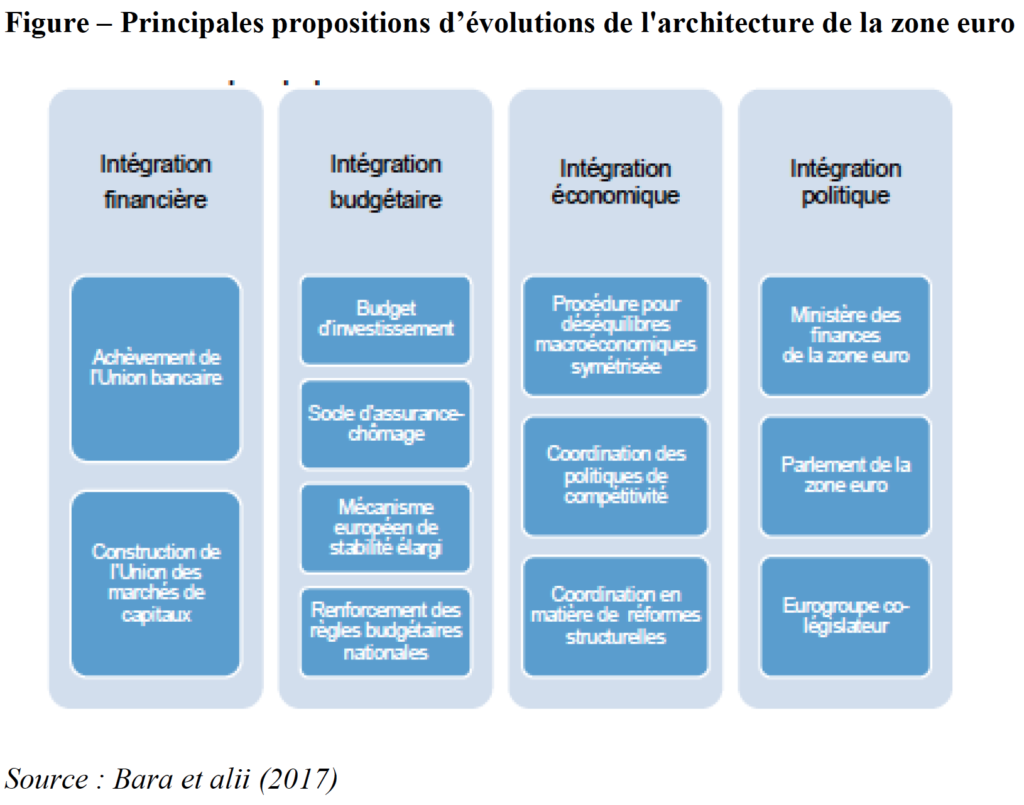

La crise financière globale de 2008 et la double crise bancaire et de la dette souveraine au sein de la zone euro de 2010-2012 ont révélé que les contraintes de la zone euro réduisent considérablement la possibilité des États membres de faire face aux conséquences macroéconomiques des crises financières. Pour sortir de la crise, l’Union économique et monétaire (UEM) européenne a dû renoncer à appliquer strictement certaines de ses règles. Mais cela ne suffit pas. En effet, l’UEM souffre d’un certain nombre de déficiences : les situations disparates en matière de croissance, de déficits et d’endettement publics, et les déséquilibres externes croissants des différents pays membres. Les réflexions récentes des économistes ont montré qu’il existe un certain nombre de trinités impossibles face auxquelles les décideurs politiques doivent faire des réformes afin de réduire le risque de mettre en péril la zone euro[1].

Politique monétaire indépendante, souveraineté budgétaire et clause de non-renflouement

Au sein de l’UEM, la BCE est chargée de mener de façon indépendante la politique monétaire unique pour l’ensemble des pays de la zone euro. L’objectif principal de la BCE est la stabilité des prix dans la zone euro. Elle ne peut soutenir la croissance que si l’inflation moyenne de la zone euro est maîtrisée. Étant donnée l’hétérogénéité des économies des pays membres, cette politique unique pourrait être trop expansionniste pour certains et trop restrictive pour d’autres. En plus, elle ne peut pas être coordonnée avec les politiques budgétaires menées par les gouvernements nationaux de manière souveraine. Toutefois, cette souveraineté budgétaire est limitée par le Pacte de stabilité et de croissance (PSC). A cette dernière s’ajoute la clause de non-renflouement selon laquelle un État membre ne devait pas secourir financièrement un autre alors que la BCE s’interdit de monétiser les dettes des États[2].

Il existe une trinité impossible entre l’indépendance de la BCE, la souveraineté budgétaire et la clause de non renflouement[3]. La clause de non-renflouement vise à supprimer l’aléa moral, car l’assurance de renflouement par l’Union incite un État membre à accroître sa dette souveraine. Un tel comportement détruira tôt ou tard les fondements de l’UEM. Par contre, imposer une telle clause permet en théorie de laisser la souveraineté en matière de politique budgétaire aux États-membres. Cependant, la politique budgétaire a tendance à prendre en otage la politique monétaire si les déficits budgétaires et l’endettement public des États membres ne sont pas limités. Comme la récente crise de la dette souveraine l’a montré, la BCE ne pouvait pas refuser de jouer le rôle du prêteur en dernier ressort auprès des États membres surendettés au risque de faire éclater l’UEM. Cela fait perdre son indépendance. Bien que le PSC et la clause de non-renflouement aient pour objectif de rendre la zone euro stable, le non-respect du premier a pour conséquence que le respect du second augmente le risque de l’éclatement de la zone euro. Brandissant les menaces de sortie de la zone euro, les pays à l’endettement public élevé peuvent faire pression sur l’UEM pour renoncer à la clause de non-renflouement et abandonner l’indépendance de la BCE.

Il convient de noter que réaliser ces trois objectifs simultanément correspond aux trois désirs incompatibles de l’Allemagne qui insiste constamment que la zone euro soit préservée avec un taux d’inflation faible tout en limitant ses contributions aux renflouements des pays membres en crise de la dette souveraine (Chancellor 2011).

Les contradictions soulevées ci-dessus pourraient être atténuées en réduisant les ambitions de chacun des trois objectifs. Par exemple, sur le plan de la politique monétaire, la BCE a été contrainte d’appliquer un « assouplissement quantitatif » en achetant massivement des obligations souveraines dans le but de protéger la zone euro contre les risques de déflation et de son éclatement. Sur le plan financier, le mécanisme européen de stabilité (MES), mis en place durant la crise de la zone euro, apporte une aide financière aux États surendettés fondée sur la stricte conditionnalité et la soutenabilité de la dette. Par ailleurs, en introduisant le Pacte pour l’euro, l’UEM oblige les États membres à améliorer leur compétitivité et leurs finances publiques par des réformes. Enfin, la création de l’union bancaire permet de casser la « boucle diabolique » (diabolic loop) selon la terminologie de Brunnermeier et al. (2011, 2016) entre la crise de la dette souveraine et la crise bancaire au niveau d’un pays membre de l’UEM. Malgré ces réformes, si les Etats membres n’abandonnent pas leur souveraineté budgétaire, il y aurait toujours un risque de crise pour l’UEM à long terme, impliquant que soit l’État membre en difficulté quitte la zone euro, soit des règles strictes applicables aux défaillances souveraines soient promulguées.

Mobilité des capitaux, stabilité financière et flexibilité de la politique budgétaire

Les dynamiques récentes caractérisant l’économie de la zone euro suggèrent l’existence d’un nouveau trilemme politique auquel sont confrontés les pays membres (Obstfeld (2013). Il y a un arbitrage entre la libre circulation des capitaux, la stabilité financière et la flexibilité de la politique budgétaire. Les pays membres ne peuvent pas réaliser pleinement ces trois objectifs simultanément. Ce trilemme s’applique aussi bien à un pays individuel qu’à l’ensemble des pays de l’UEM. Comme dans le trilemme précédent, il existe ici aussi un conflit sous-jacent entre la politique monétaire de la BCE indépendante et la politique budgétaire nationale. Comme les gouvernements partagent la même monnaie, ils sont incités à surutiliser la politique budgétaire, efficace pour stimuler l’économie nationale en cas de chocs négatifs idiosyncratiques. En effet, contrairement à une petite économie ouverte hors de l’UEM, les déséquilibres de la balance des paiements des pays membres de l’UEM surutilisant les instruments budgétaires pourraient être temporairement masqués.

La surutilisation de l’instrument budgétaire pourrait conduire à une crise de surendettement de l’État et éventuellement à une crise bancaire[4]. Pour assurer une discipline budgétaire et favoriser la coordination des politiques, des règles et des institutions ont été créées dans la zone euro. Mais il n’existe pas de mécanismes qui empêchent définitivement les gouvernements nationaux de conduire la politique budgétaire dans une perspective de court terme incompatible avec la stabilité de l’économie nationale et de la zone euro à long terme.

Avant la crise de la zone euro, la BCE accepte de prendre en pension les dettes des pays membres sans distinction de leur risque, ce qui a rendu pendant un moment les opérateurs financiers moins vigilants et a favorisé la convergence des taux d’intérêt des pays membres jusqu’à la grande crise financière globale de 2008. Cette crise ainsi que la crise de la zone euro en 2010-2012 nous rappellent que les marchés financiers apprécient la discipline budgétaire. Lorsque la dette d’un pays atteint un niveau élevé, la liberté d’utiliser les instruments budgétaires pourrait être fortement limitée. Ceci est d’autant plus vrai si les marchés financiers sont en crise, la mobilité des capitaux est forte, le budget de l’Union est faible, et on est en l’absence d’une union bancaire permettant de couper le lien entre la crise bancaire et la crise de la dette souveraine au niveau national.

Les interactions entre les marchés financiers et la politique budgétaire rendent difficile la coexistence de la liberté des flux de capitaux, de la stabilité financière et de l’indépendance budgétaire. Canale et al. (2018) ont montré empiriquement que les pays de la zone euro sont contraints par un tel trilemme, ce qui justifie la mise en œuvre d’une surveillance financière centralisée et des réformes budgétaires et monétaires afin de renforcer l’UEM.

Réformes structurelles pour sauvegarder les systèmes de protection sociale européens

La crise de 2008 et celle de la zone euro de 2010-2012 ont élevé largement le niveau de dette publique dans tous les pays membres de la zone euro. Cette situation a conduit l’UEM à renforcer la discipline budgétaire dans un contexte de croissance lente. Pour certain pays membres, il n’y a guère d’autre choix que de maintenir une politique budgétaire prudente et de mettre en place des mesures de réformes structurelles pour résorber les déséquilibres internes (chômage de masse persistent) et externes (déficits croissants de la balance courante).

Les mesures de réforme structurelles ont comme effet une dépréciation interne, qui se traduit par la dépréciation du capital humain via parfois la baisse des salaires nominaux. Ces mesures soulèvent des troubles sociaux à un moment où le modèle social européen est de plus en plus mis à rudes épreuves. Des régimes de protection sociale ont notamment connu des déficits importants à cause de la faiblesse de la croissance, ce qui induit un effet de ciseaux sur leur situation financière avec une cotisation en baisse et une dépense sociale en hausse. Le processus d’ajustement et de réforme introduit après la crise de la zone euro affecte considérablement la redistribution des revenus, ce qui pose des questions d’équité et implique qu’il est nécessaire de repenser les systèmes de protection sociale européens en conséquence. Toutefois, il est difficile de mettre en œuvre toutes les réformes nécessaires permettant aux pays membres en difficulté de retrouver une croissance vigoureuse ou encore de rendre leurs régimes de protection sociale moins sujets aux déficits chroniques.

Il existe donc une trinité impossible entre la conduite de politiques budgétaires saines, la mise en place de systèmes de protection sociale financièrement soutenables, et la poursuite des réformes structurelles peu ambitieuses qui entraîneront les économies de l’UEM dans un piège de la stagnation séculaire (Buti 2014). Si on veut maintenir la discipline budgétaire sans des réformes structurelles de grande envergure, cela ne se fera qu’au prix d’un démantèlement, ou du moins d’une érosion progressive du modèle social européen, ce qui peut à terme saper la cohésion sociale et l’intégration européenne et est donc difficilement acceptable sur le plan politique. La seule solution pour résoudre ce trilemme est de mener des réformes structurelles ambitieuses centrées sur la compétitivité pour retrouver une croissance forte et durable. Une croissance équilibrée dans les pays membres, indispensable pour la stabilité à long terme de la zone euro, nécessite une accélération des réformes non seulement dans les pays ayant connu des difficultés durant les crises récentes mais aussi dans les pays moins vulnérables mais susceptibles de connaître des difficultés à moyen terme.

Inflation faible, dette publique élevée et faible compétitivité dans les pays vulnérables

Du fait des crises, le taux d’intérêt nominal compatible avec une croissance forte et l’objectif d’inflation de la BCE était largement en-dessous de zéro, ce que la BCE ne peut pas atteindre même si elle peut marginalement descendre le taux d’intérêt directeur à un niveau négatif. Ceci explique pourquoi, la zone euro ne peut pas réaliser une croissance forte et une inflation suffisamment élevée grâce uniquement aux stimulants monétaires conventionnels et non conventionnels.

La zone euro fait face à un défi majeur pour soutenir la croissance et maîtriser les vulnérabilités macroéconomiques. Dans l’après-crise de la zone euro, beaucoup de pays membres ont connu une croissance réelle faible et un taux d’inflation bas, qui résultent en partie d’un réajustement inévitable des bilans du secteur privé afin de tirer les conséquences d’une crise financière aussi importante et pour rendre ces bilans conformes aux nouvelles régulations financières plus strictes. Cette croissance faible devient particulièrement préoccupante lorsque les économies doivent faire face à un surendettement important alors qu’un taux d’inflation faible implique une baisse limitée du taux d’intérêt réel.

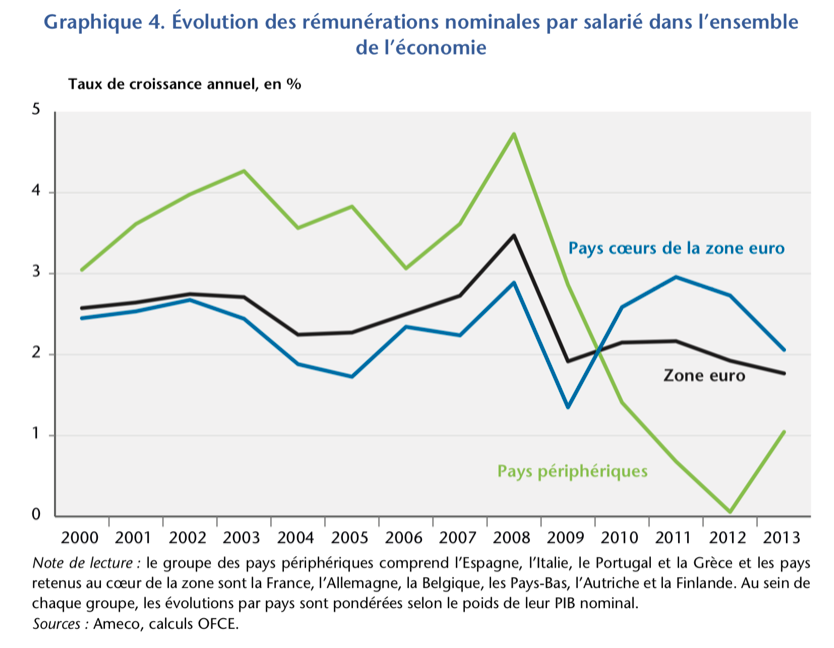

En plus, ces pays doivent relever le défi de restaurer la compétitivité et rééquilibrer les comptes extérieurs. Sans retourner à une monnaie nationale, ce défi ne peut être relevé qu’en modifiant les prix relatifs dans la zone euro. Le rétablissement de la compétitivité dans les économies avec déficits courants nécessite une inflation plus élevée et une hausse de salaire nominal plus faibles que dans les pays excédentaires.

Les objectifs de rendre la dette soutenable et de rétablir l’équilibre externe peuvent entrer en conflit tant que l’inflation de la zone euro demeure bien en deçà de l’objectif d’inflation de 2 % de la BCE, qui est un seuil à ne pas franchir et qui est lui-même faible au regard des pratiques des banques centrales dans le monde. Le taux d’inflation moyen faible au niveau de la zone euro peut se traduire par une déflation dans certains pays périphériques vulnérables. Ce biais déflationniste affecterait négativement la dynamique de l’économie et celle de la dette publique dans la périphérie, particulièrement pour les pays très endettés ayant un besoin d’ajustement plus important pour gagner en compétitivité.

Ce conflit entre les objectifs politiques et les réalités économiques constitue une trinité impossible : les pays vulnérables de la zone euro ne peuvent pas réduire simultanément leur fardeau de la dette et gagner en compétitivité dans un environnement où l’inflation moyenne de la zone euro reste faible (Buti 2014). Ou alternativement, il existe un conflit entre la stabilité des prix définie par la BCE, le rééquilibrage dans la zone euro et les évolutions de la compétitivité non-coordonnées (Buti et Turrini 2017).

Ce trilemme appelle la BCE à trouver de nouveaux moyens d’intervention dans un contexte où le taux d’intérêt directeur est déjà négatif pour redresser le taux d’inflation moyen dans la zone euro et pour permettre aux pays périphériques de sortir d’une situation de faible croissance et de déflation. Il appelle aussi les pays qui ne souffrent pas de vulnérabilités à entreprendre des réformes pour stimuler la croissance en faisant augmenter le pouvoir d’achat des salariés, et en soutenant l’investissement public et privé. Cette approche équilibrée de la politique macroéconomique avec un ajustement plus symétrique permet de remédier aux principales vulnérabilités de la zone euro. Cette approche réduit les risques d’instabilité politique dans les pays périphériques qui souffrent ainsi moins des réformes structurelles grâce à un partage des charges d’ajustement.

Conflits entre la surveillance nationale du secteur financier vulnérable et l’absence du prêteur en dernier ressort

Dans la zone euro, le système bancaire national est constitué des banques à la fois fragiles et trop grandes pour qu’un État souverain puisse les soutenir confortablement. L’origine de la crise de la zone euro de 2010-2012 se trouve dans ce qu’on appelle « l’étreinte mortelle » (deadly embrace) selon la terminologie de De Grauwe (2013) entre les banques et leurs Etats souverains.

La zone euro est caractérisée par la fragmentation des systèmes financiers sur le plan réglementaire. Les États membres ont le devoir de surveiller leur propre système bancaire et de secourir les banques en difficulté. Une dette publique élevée peut faire perdre la confiance des opérateurs financiers dans la solvabilité de l’État concerné. Ceci entraîne une hausse du taux d’intérêt sur la dette souveraine. Les banques nationales qui détiennent majoritairement la dette nationale comme réserves de liquidité sont pénalisées et risquent de faire l’objet d’une ruée bancaire. Le sauvetage par l’État de ces banques aggrave la crise de dette publique et donc la crise bancaire.

A cause de ce lien étroit entre la dette publique souveraine et la santé financière du secteur bancaire, les conditions de crédit sont devenues très divergentes dans la zone euro, ce qui entrave la reprise de la croissance et compromet les canaux de transmission monétaire dans les économies les plus vulnérables malgré les mesures de politique monétaire extrêmement accommodantes.

Ce défi politique représente une autre trinité impossible, liée au fait que la stabilité financière et l’intégration des marchés financiers ne peuvent être atteintes que si l’étreinte mortelle entre les banques et les dettes souveraines est rompue (Obstfeld 2013, Buti 2014). Pisani-Ferry (2012) a développé une version modifiée de ce trilemme, en mettant en évidence l’incompatibilité entre une banque centrale qui ne monétise pas les déficits budgétaires, l’absence de coresponsabilité sur les dettes publiques, et un système bancaire surveillé au niveau national et secouru en cas de crise par le gouvernement national.

Modifier le mandat de la BCE en faveur de financement monétaire sans remettre en cause sa crédibilité ne semble pas viable. Une union budgétaire permet de résoudre ce trilemme mais il serait difficile d’atteindre ce niveau d’intégration à l’heure actuelle. Ainsi, ce trilemme suggère que l’objectif de stabilité financière au sein d’un marché financier unique intégré, compétitif et dynamique ne peut être atteint qu’en permettant une plus grande responsabilité mutuelle pour les problèmes du secteur bancaire. C’est le fondement d’une union bancaire avec une surveillance commune, une résolution de crise bancaire unique et un corpus réglementaire unique, qui est développée et mise en place progressivement depuis 2012.

D’autres trinités impossibles

Pour Benczes (2013), la crise de la dette souveraine européenne a clairement indiqué que la conception originale de la gouvernance économique européenne n’est plus viable. La crise a contraint les Européens à admettre que le consentement implicite du Traité de Maastricht est confronté à un triple déni en ce qui concerne l’UEM, à savoir pas de clause de sortie, pas de renflouement des pays membres, et pas de défaut de paiement. Ce triple déni n’est plus tenable suite à la crise de la zone euro et l’un des trois objectifs devrait être sacrifié pour que la monnaie unique survive à la double crise bancaire et de la dette souveraine. Ou encore, les institutions supranationales devraient exercer un plus grand contrôle sur la résolution des crises, ce qui justifie la création de l’Union bancaire européenne.

En considérant le potentiel de la croissance, Villeroy de Galhaus (2017) relève qu’il y a une trinité impossible entre l’objectif pour les pays de la zone euro d’atteindre leur plein potentiel de croissance, celui de maintenir l’autonomie de leurs politiques économiques au niveau national et celui de maintenir inchangé le cadre de coordination de la zone euro. Ce dernier objectif signifie maintenir le statu quo avec une coopération entre pays fondée uniquement sur des règles sans institutions et sans stratégie commune. L’un de ces trois objectifs doit être abandonné pour pouvoir atteindre pleinement les deux autres. Il propose que la zone euro modifie le fonctionnement de sorte qu’il y a trois objectifs compatibles : les réformes structurelles nationales, une union financière pour l’investissement et l’innovation, un policy-mixpour la zone euro fondé sur une meilleure coordination des politiques macroéconomiques.

La zone euro, en tant qu’économie ouverte, souffre aussi du trilemme financier. Selon Schoenmaker (2011, 2013), les trois objectifs, à savoir la stabilité financière, la non-intervention dans les flux financiers transfrontaliers et le contrôle national de la supervision et de la réglementation financière, ne sont pas tous mutuellement compatibles. En effet, d’après Rodrik (2000), au fur et à mesure que l’intégration économique internationale progresse, le pouvoir politique des États nations doit être exercé sur un domaine beaucoup plus étroit et le « fédéralisme » mondial augmentera.

Conclusion

Les différents trilemmes revus ici correspondent à des visions partielles d’un problème complexe qui est de rendre l’UEM stable. C’est une schématisation des différents choix qui se révèlent incompatibles à un moment ou à un autre pour assurer le bon fonctionnement de l’UEM. On constate que les pays membres de l’UEM, pour échapper au triangle d’incompatibilité de Mundell, ont choisi d’entrer dans une zone euro. Face à une mobilité parfaite imposée par l’intégration financière opérée au niveau européen et mondial, beaucoup de pays de l’UE préfèrent un taux de change irrévocablement fixe en adhérant à la zone euro.

L’UEM a privé ces pays membres de la souveraineté monétaire tout en imposant des contraintes institutionnelles et politiques : le Pacte de stabilité et de croissance et la clause de non renflouement ainsi que la responsabilité des États membres dans la surveillance du système bancaire national. Sous ces contraintes, les conflits entre la politique monétaire unique et les politiques budgétaires nationales, qui étaient très actives pour répondre aux conséquences de la crise financière globale de 2008 et aux autres chocs nationaux spécifiques, ont directement conduit à la double crise bancaire et de la dette souveraine de la zone euro de 2010-2012. Les réactions à cette dernière et les propositions de réformes pour résoudre les problèmes de viabilité de la zone euro ont entraîné un certain nombre d’autres conflits qu’on peut formuler également sous forme de trilemmes.

Les différents ajustements, tels que les réformes structurelles, institutionnelles et politiques ou encore des changements de culture politique, nécessaires pour rendre l’UEM viable, devraient être très importants et parfois impossible à réaliser. Sans faire suffisamment de réformes, l’UEM risque d’être confrontée à de nouvelles crises. Pour accompagner ces réformes structurelles, la BCE devrait ne pas mettre l’accent uniquement sur l’objectif de la stabilité des prix, elle doit mieux prendre en compte l’objectif de croissance dans ses décisions en lui attribuant un poids plus important et en relevant son objectif de l’inflation qui est pour l’instant de 0 à 2 % seulement.

Références bibliographiques

- Beck, Hanno, and Aloys Prinz (2012), “The Trilemma of a Monetary Union: Another Impossible Trinity,” Intereconomics, 47(1), 39-43.

- Benczes, István (2013), “The impossible trinity of denial: European economic governance in a conceptual framework,” Transylvanian Review of Administrative Sciences, No. 39 E/2013, 5-21.

- Brunnermeier, M. K., L. Garicano, P. R. Lane, M. Pagano, R. Reis, T. Santos, S. Van Nieuwerburgh, and D. Vayanos (2011), “ESBies: A realistic reform of Europe’s financial architecture,” 25 October, www.voxeu.org.

- Brunnermeier, Markus K., Luis Garicano, Philip R. Lane, Marco Pagano, Ricardo Reis, Tano Santos, David Thesmar, Stijn Van Nieuwerburgh, and Dimitri Vayanos (2016), “Breaking the Sovereign-Bank Diabolic Loop: A Case for ESBies,” American Economic Review, Papers and Proceedings (May), 1-11.

- Buti, Marco (2014), “A consistent trinity for the Eurozone,” Vox CEPR Policy Portal, 8 January.

- Buti, Marco, and Alessandro Turrini (2017), “Overcoming Eurozone wage inertia,” Vox CEPR Policy Portal, 06 October.

- Canale, Rosaria Rita, Paul De Grauwe, Pasquale Foresti, & Oreste Napolitano (2018), “Is there a trade-off between free capital mobility, financial stability and fiscal policy flexibility in the EMU?,” Review of World Economics 154, 177–201.

- Chancellor, Edward (2011), “Germany’s eurozone trilemma,” Financial Times, November 6.

- De Grauwe, P (2013), “Design failures in the Eurozone: can they be fixed?,” European Economy, Economic Papers No. 491.

- Obstfeld, Maurice (2013), “Finance at a center stage: Some lessons for the euro-crisis,” European Economy, Economic Papers 493, April.

- Obstfeld, Maurice, and Alan Taylor (1998), “The Great Depression as a Watershed: International Gapital Mobility over the Long Run,” in The Defining Moment: The Great Depression and the American Economy in the Twentieth Century. Bordo, Michael D., Glaudia D. Goldin, and Eugene N. White, eds. Ghicago: University of Ghicago Press, 353-402.

- Pisani-Ferry, Jean (2012), “The Euro crisis and the new impossible trinity,” Bruegel Policy Contribution, Issue 2012/01.

- Rey, Hélène (2013), “Dilemma not trilemma: the global cycle and monetary policy independence,” Proceedings – Economic Policy Symposium – Jackson Hole, Federal Reserve Bank of Kansas City, issue Aug, 1-2.

- Rodrik, Dani (2000), “How far will international economic integration go?,” Journal of Economic Perspectives 14, 177-186.

- Schoenmaker, Dirk (2011), “The financial trilemma,” Economics Letters 111(1), 57-59.

- Schoenmaker, Dirk (2013), Governance of International Banking: The Financial Trilemma. Oxford University Press.

- Villeroy de Galhau, François (2017), “The future of the euro area: from the ‘impossible trinity’ to the ‘growth triangle’,” the 6th Annual Tommaso Padoa-Schioppa Lecture by the Governor of the Banque de France, at the Brussels Economic Forum 2017 – Brussels, 1 June.

- Weidmann, Jens (2016), “An impossible trinity? The interplay of monetary, financial and fiscal stability,” Welcome remarks of the President of the Deutsche Bundesbank at the Bundesbank Spring Conference “Monetary, financial and fiscal stability,” 10 June.

Notes

[1]La trinité impossible la plus célèbre est le triangle d’impossibilité de Mundel que Obstfeld et Taylor (1998) a nommé « trilemme de l’économie ouverte ». Rodrik (2000) a formulé un trilemme modifié entre les économies nationales intégrées, la politique de masse et l’Etat-nation. Par contre, Rey (2013) considère qu’il existe seulement un dilemme au lieu de trilemme.

[2]L’article 125 du Traité sur le fonctionnement de l’UE a rendu illégal le sauvetage d’un Etat-membre par les autres depuis sa version de 2007 (appelé aussi le Traité de Lisbon).

[3]Voir parmi d’autres, Beck et Prinz (2012) qui ont discuté de manière détaillée cette trinité.

[4]Dans ce sens, la trinité impossible formulée par Obstfeld (2013) est proche de celle formulée par Weidmann (2016), à savoir qu’il est impossible d’assurer à la fois la stabilité monétaire, financière et budgétaire.

Budget

La discipline budgétaire dans la zone euro : enjeux et perspectives

Les pays membres de la zone euro sont soumis à des règles de discipline budgétaire afin de veiller à une saine gestion des finances publiques nationales pour éviter toute déstabilisation de l’union monétaire. Régulièrement critiquées, ces règles trouvent leur origine dans les critères de convergence issus du Traité de Maastricht (1992) et ont été amenées à évoluer depuis la naissance de la zone euro en 1999. Afin de comprendre les enjeux liés à la discipline budgétaire dans l’UEM, il convient de revenir sur les raisons de l’introduction de règles et sur les différentes formes de règles possibles avant d’analyser la règle budgétaire qui s’applique dans la zone euro et de comprendre les récentes évolutions suite à la crise financière de 2008 .

Les raisons à la discipline budgétaire

- dangers d’un financement de la politique budgétaire par endettement sont relevés en raison de leur effet sur les taux d’intérêt et du potentiel effet d’éviction qui peut en découler.

- Par la suite, argument de l’ « incohérence temporelle » avec notamment les travaux fondateurs de Kydland et Prescott (1977). Dès lors que les agents économiques forment des anticipations rationnelles, pour qu’une mesure de politique économique soit efficace, les décideurs publics ont intérêt à surprendre les agents, autrement dit à prendre des mesures qui ne soient plus conformes aux mesures annoncées. Dans le cas de la politique budgétaire, cela risque d’affecter la confiance des investisseurs/prêteurs envers la politique économique et par conséquent les conditions de financement de la dette publique donc la solvabilité de la dette voire, le cas échéant, la soutenabilité de la dette publique. C’est ainsi qu’apparaît le débat « règles » versus « discrétion » : faut-il laisser les décideurs publics libres de décider de leur politique ou les contraindre par des règles ? Dans ce cas, il est préférable d’introduire des « règles » pour améliorer la cohérence temporelle des politiques budgétaires en disciplinant les gouvernements et accroître la confiance des marchés financiers.

- la stabilité financière d’un pays ou d’une zone géographique comme un bien public.

- existence d’externalités budgétaires liées à la mauvaise gestion des finances publiques peut conduire à des conséquences négatives sur les pays partenaires du pays en difficultés financières, soit parce que le pays en difficultés financières devra mener une politique budgétaire procyclique pour assainir ses finances publiques, soit parce qu’il entraînera d’autres pays dans sa faillite en cas d’enlisement dans ses difficultés.

- argument de science politique : argument basé sur « le biais politique pour le déficit » fourni par la nouvelle économie politique.

Dans le cas de l’UEM, plusieurs de ces raisons peuvent être invoquées. La première repose sur la nécessité d’assoir la crédibilité de la politique monétaire unique de la BCE en s’assurant de la discipline budgétaire des Etats membres de la zone. En outre, en raison du fort degré d’interdépendance financière dans l’union monétaire, la stabilité financière peut être considérée comme un « bien public européen ». Ensuite, face au risque de biais pro-cyclique et d’impact négatif sur la croissance en cas de mauvaise gestion des finances publiques. Enfin, en raison des potentiels effets de débordement entre les différents membres de l’union monétaire, l’introduction de règles est un moyen d’internaliser ces externalités.

Les formes possibles de surveillance des finances publiques

Quel est le meilleur indicateur d’une bonne gestion des finances publiques ? Quelle composante du budget soumettre à une règle ? Et quelle composante laisser évoluer librement ?

L’objectif est ici de trouver l’agrégat le plus pertinent qui permet d’évaluer correctement l’orientation de la politique budgétaire.

De façon générale, il existe quatre catégories d’agrégats :

- le solde public

- les dépenses publiques

- les recettes publiques

- la dette publique

Parmi ces indicateurs, les trois premiers mesurent un flux, le dernier mesure un stock.

Il existe en outre différentes variantes à chacun de ces agrégats notamment au solde public, selon qu’il soit considéré dans sa totalité, ou uniquement pour la partie corrigée des fluctuations conjoncturelles ou encore déduction faite des dépenses de charge de la dette ou d’investissement public. Nous allons envisager successivement ces différentes options afin de peser leurs avantages et inconvénients à partir de l’analyse du solde public. Une analyse similaire peut être menée pour les dépenses publiques qui peuvent également être exprimées corrigée des fluctuations conjoncturelles, des dépenses de charge de la dette ou d’investissement public.

La règle peut tout d’abord porter sur le solde public total. La règle peut également porter sur le solde primaire correspondant au déficit corrigé du poids de la dette.

Avantages : L’instauration d’une telle cible de déficit primaire permet de desserrer la contrainte qui pèse sur les politiques budgétaires des pays les plus endettés, les obligeant à mener des politiques budgétaires plus restrictives que les autres. Elle présente par ailleurs l’avantage de ne pas faire peser sur le gouvernement actuel le poids des erreurs des gouvernements passés.

Inconvénients : Cette règle néglige toutefois la distinction fondamentale entre mesures budgétaires non stabilisatrices et mesures budgétaires de stabilisation (délibérées et/ou automatiques) dans la mesure où le déficit primaire comprend l’ensemble des mesures budgétaires. Les marges de manoeuvre dont il faudrait pouvoir disposer pour assurer les fonctions budgétaires sont donc encore contraintes. Une telle règle ne permet donc pas vraiment de redonner de la souplesse aux politiques budgétaires nationales. En outre, une telle règle irait à l’encontre de l’objectif ultime de réduction de la dette publique.