Faut-il croire au processus de normalisation de la politique monétaire aux Etats-Unis ?

Sa propre lecture de la crise de 2008 a amené Ben Barnanke[1], spécialiste de la grande dépression de 1929, à adopter une politique non conventionnelle (Quantitative Easing, QE) afin de contenir les conséquences d’un assèchement de liquidité et éviter une faillite bancaire d’ampleur et par conséquent une baisse persistante de l’activité réelle. L’application sans faille du QE par la FED et la situation des taux d’intérêt proche de zéro ou de trappe à liquidité pour les keynésiens ont permis de contenir, partiellement, les méfaits de la crise de 2008. En effet, même si la série des faillites bancaires (9000 en 1934) a été contenue, la récession de l’activité réelle demeure persistante.

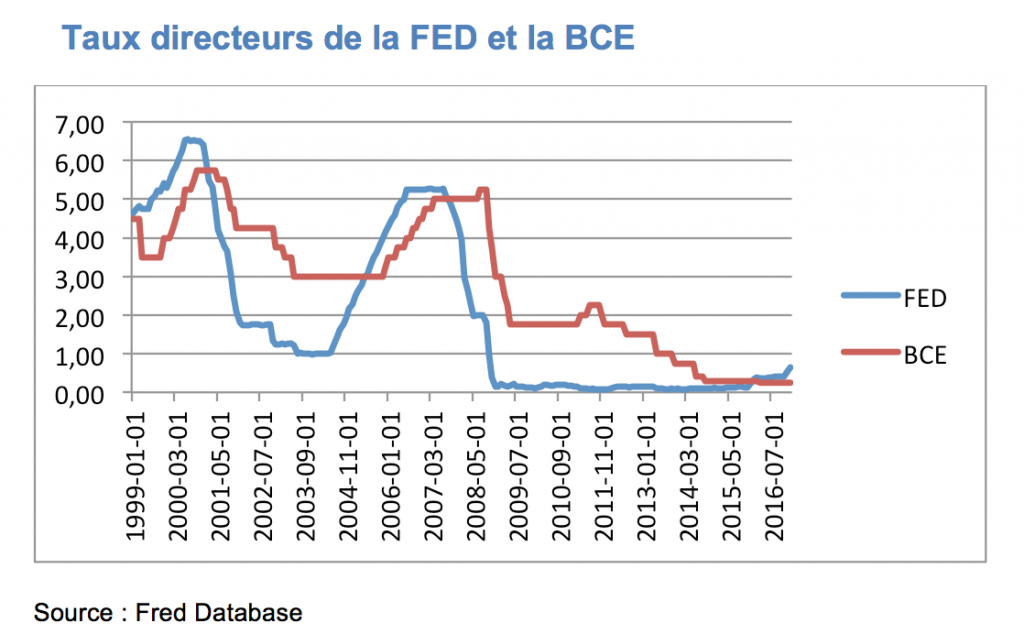

Il a fallu attendre le 8 Novembre 2016 pour assister à une hausse des taux d’intérêt aux Etats-Unis, suivie par deux interventions de la FED qui a relevé ses taux directeurs d’un demi-point (deux fois un quart de point). En somme, en moins d’une année, le taux a augmenté de 72 points de base pour se situer au niveau de 1%. La FED, réputée pour ses thérapies des chocs, n’a jamais manifesté, à l’instar de la BCE un comportement conservateur mais plutôt laxiste en matière de politique monétaire. Ses interventions étaient souvent entachée par un relèvement de ses taux directeur de 100 points base.

Peut-on considérer que les dernières interventions de la FED s’inscrivent dans le cadre d’une réelle normalisation de la politique monétaire ou tout simplement un effet d’annonce pour rassurer les marchés ?

La première thèse penche plutôt vers une réaction « diplomatique » de la part de la FED aux pressions exercées par le gouvernement de Trump pour qu’elle relève ses taux directeurs. L’argument avancé est qu’avant la crise 2008, la FED a très rarement opté pour des hausses progressives des taux d’intérêt d’un quart de point. De surcroît, une réelle normalisation sera mal appréciée par le milieu bancaire et Wall Street, qui profitent pleinement d’un niveau des taux d’intérêt faible

L’abandon du QE et le retour à la politique des règles constitue la deuxième thèse. En effet, les experts prévoient une accélération du processus de normalisation, qui pourrait porter, pour cette année les taux dans une fourchette de 1.25% à 1.50% pour atteindre le niveau de 3% à la fin de 2019.

Dans un environnement international et plus particulièrement européen, la normalisation de la politique monétaire aux USA, devrait amener la BCE à s’aligner sur les taux de la FED suivant un processus accéléré (voir le graphique). La réaction de la BCE est inévitable pour contenir une potentielle importation de l’inflation des USA; elle sera, cependant, préjudiciable aux entreprises et risque de freiner la reprise économique qui commence à pointer son nez avec une longue absence.

Bibliographie :

- Diebolt , A.Parent et J. Trabelsi, « Comment la croissance américaine aurait-elle réagi à une politique monétaire expansionniste en 1929 ? Les enseignements d’une simulation SVAR », Revue économique, Volume 62, 2011.

- Diebolt , A. Parent et J. Trabelsi , « Les politiques ont-ils réellement tiré les leçons de la crise 1929 ? « , Bulletin de l’Observatoire des politiques économiques en Europe, N° 21 Hiver 2010.

[1] Président de la Réserve Fédérale des Etats-Unis du 1er Février 2006 au 31 Janvier 2014. C’est désormais Jane Yellen qui dirige la FED.